Tại Việt Nam, có thể thống kê được 5 kênh đầu tư (lớp tài sản) chính mà người Việt hay phân bổ vốn vào nhất, gồm: Bất động sản, chứng khoán, tiết kiệm, trái phiếu và vàng.

Trái phiếu doanh nghiệp

Tuy nhiên, sự ấm lên gần đây của thị trường chứng khoán và thị trường trái phiếu doanh nghiệp có thể là lời giải khả thi cho vấn đề tồn đọng vàng khi các dấu hiệu dịch chuyển dòng tiền đầu tư ngày càng rõ rệt hơn qua 2 kênh này.

Với kênh trái phiếu và đặc biệt là trái phiếu doanh nghiệp đã cho thấy sự tăng trưởng mạnh mẽ trong hơn 3 năm qua bởi sự định hướng từ Bộ Tài Chính, đi kèm với mức lãi suất hấp dẫn hơn rất nhiều so với kênh tiết kiệm. Sự bùng nổ phát hành riêng lẻ đã được cơ quan quản lý kìm hãm bằng những quy định siết chặt hơn về pháp lý, nhằm bảo vệ cho nhà đầu tư cá nhân cũng như đưa trái phiếu doanh nghiệp vào khuôn khổ và kiểm soát, mục đích tạo ra sự bền vững trong cơ cấu nợ của nền kinh tế. Đây là một điều tất yếu, hợp bối cảnh và sắp tới đây khi những tổ chức xếp hạng tín nhiệm ra đời với sự trợ lực từ các ông lớn nước ngoài như Moody’s hay Fitch, thì thị trường trái phiếu sẽ càng phát triển và mở rộng hơn kênh huy động vốn cho doanh nghiệp và nền kinh tế.

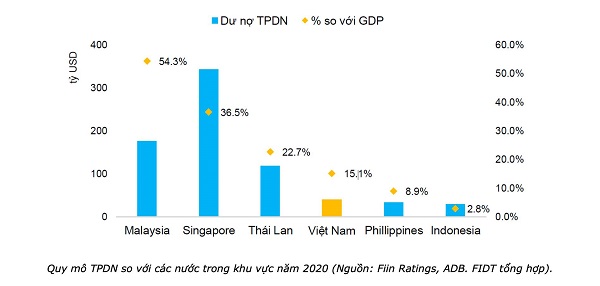

Nhìn vào dữ liệu, ta thấy quy mô thị trường trái phiếu doanh nghiệp của Việt Nam chiếm khoảng 15% GDP, vẫn còn thấp và tiềm năng tăng trưởng dồi dào khi so sánh với người láng giềng Thái Lan hay Malaysia hoặc Singapore. Với mức lãi suất trung bình trên 10% và đi kèm tài sản đảm bảo thì nhóm bất động sản vẫn là nhóm ngành hút tiền nhất của dòng tiền đầu tư vào kênh trái phiếu này; và cũng là khẩu vị ưa thích của “đội sale” cũng như nhà đầu tư. Kế đến là nhóm ngân hàng với lãi suất rẻ hơn bởi đặc thù uy tín của mình. Kênh trái phiếu phát triển tốt sẽ mang lại nhiều lựa chọn về phân bổ tài sản hơn cho giới đầu tư trong tương lai và giảm bớt gánh nặng lên dư nợ của nhóm ngân hàng – một định hướng hợp lý trong bối cảnh hiện tại.

Bất động sản

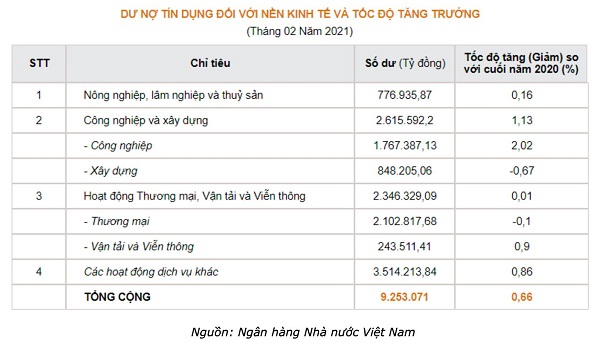

Bóc tách dư nợ được thống kê thông qua hệ thống ngân hàng thì kênh bất động sản vẫn đang là tài sản được người Việt phân bổ tỷ trọng tiền lớn nhất. Với quy mô lên đến khoảng 20% tổng dư nợ toàn nền kinh tế – tương đương với khoảng 80 tỷ USD/ tổng quy mô dư nợ nền kinh tế là hơn 9,2 triệu tỷ đồng, theo thống kê tính đến tháng 2/2021.

Điều này khá dễ hiểu vì tập quán và tư duy trong khoảng 20 năm trở lại đây của người Việt là “buôn đất có lỗ bao giờ”. Tuy nhiên, nhìn vào tốc độ tăng trưởng tín dụng riêng cho mảng này thì có thể thấy sự chững lại bởi việc “để mắt kỹ lưỡng” từ phía Ngân hàng Nhà nước về các lo ngại bong bóng tài sản , cũng như tính “chôn chặt” nguồn lực khi thanh khoản kém hơn của lớp tài sản này.

Trong tương lai gần, với sự tập trung hoá quỹ đất vào các tay ông lớn cũng như tư duy thế hệ Gen Z, đi kèm với định hướng của Chính phủ về đánh thuế, dòng vốn đầu tư sẽ giảm dần ở lớp tài sản này và chuyển qua những lớp tài sản khác tiềm năng hơn là tất yếu.

Tiết kiệm

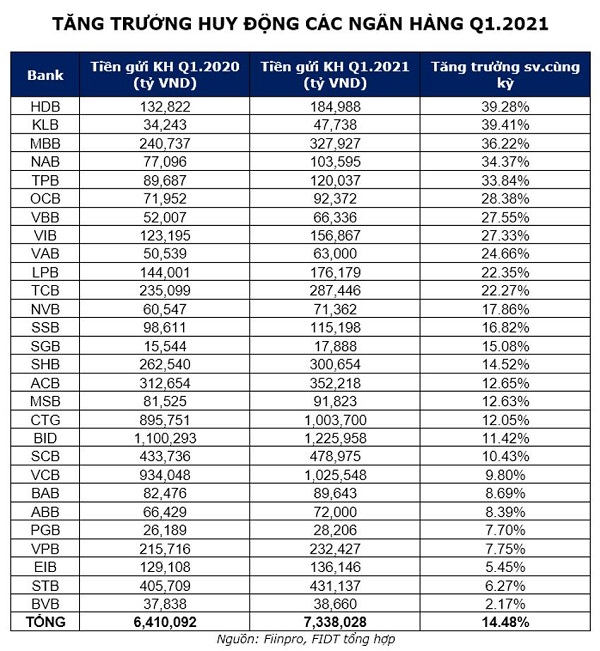

Lớp tài sản thứ 4 là gửi tiết kiệm. Rõ ràng với mức lãi suất từ 4%-6%, tuỳ kỳ hạn được công bố, như vậy rất khó để hút tiền theo hướng đầu tư này vì mức lãi suất thực dương khi trừ đi lạm phát và tỷ giá gần như không còn lại gì cho người gửi tiền. Tuy nhiên, những thống kê số liệu vẫn chỉ ra rằng huy động vẫn tăng trưởng rất mạnh so với cùng kỳ tại hệ thống ngân hàng.

Bên cạnh đó, tỷ lệ tiền gửi không kỳ hạn (CASA) của các ngân hàng cũng tăng mạnh. Điều này thể hiện rất rõ hệ quả của giãn cách xã hội bởi đại dịch đang thúc đẩy các hoạt động giao dịch, đầu tư online và xu hướng số hoá về mọi mặt của hệ thống ngân hàng. Theo đó, tiền gửi thanh toán của người dân tại các ngân hàng tăng vọt.

Ngoài ra, lượng tiền gửi cũng tăng mạnh so với cùng kỳ theo năm trong một bối cảnh đại dịch cho thấy ngân hàng đang “hút” nhiều hơn các nguồn lực trong dân chúng. Điều này nhờ vào các hoạt động quảng bá khuyến mãi của các ngân hàng và quan trọng hơn, luôn có một lớp nhà đầu tư ưa chuộng khẩu vị phi rủi ro như tiết kiệm và sự ăn nên làm ra của các doanh nghiệp lớn trong nền kinh tế (thể hiện qua việc họ gia tăng tiền gửi ngắn hạn và không kỳ hạn).

Đến cuối quý 1/2021, có hơn 104 triệu tài khoản thanh toán cá nhân tại các ngân hàng với số dư hơn 741 nghìn tỷ đồng, tăng tới 55% so với cùng kỳ năm ngoái, tăng 11.2% so với cuối năm 2020. Mức tăng này cao hơn rất nhiều so với tăng trưởng tiền gửi chung của hệ thống (tiền gửi không kỳ hạn và có kỳ hạn). Từ đó có thể thấy, mặc dù mảng tiết kiệm ít hấp dẫn bởi lãi thấp nhưng vẫn là một lớp tài sản rất đặc thù dựa trên quy mô lớn, cũng như sự năng động từ chính các nhà băng này.

Vàng

Ở lớp tài sản cổ điển và quen thuộc với lứa tuổi 194x-195x là vàng, đã thể hiện sự sụt giảm rõ ràng bởi hệ quả của đại dịch và sức hút của các lớp tài sản khác hấp dẫn hơn như bất động sản, trái phiếu và chứng khoán. Số liệu tổng hợp cho thấy lượng giao dịch vàng miếng và trang sức giảm khá mạnh, gần 15% trong 2020.

Nguyên nhân của đợt suy giảm này không có gì bất ngờ khi đó là xu hướng đã duy trì từ 2011 tới nay. Năm 2020 là một năm đặc biệt khi chịu hệ quả tác động rất mạnh của đại dịch COVID, từ đó diễn ra các hoạt động hỗ trợ nội bộ quy mô gia đình và người thân như bán vàng, cho mượn để bù đắp vốn kinh doanh hay chuyển đổi qua chứng khoán, trái phiếu để có hiệu suất sinh lời tốt hơn, bởi độ nóng của các lớp tài sản này liên tục được thu hút trên các phương tiện truyền thông. Ngoài ra, đó còn là tính kế thừa và chuyển đổi tài sản từ các thế hệ này sang cho nhóm 9x-10x.

Những dấu hiệu lạm phát bùng lên gần đây đã đẩy giá vàng tăng lên lại ngưỡng 1.900 USD/ounce trên bình diện toàn cầu. Tuy nhiên, bối cảnh tăng tiêu thụ vàng miếng và trang sức tại Việt Nam khó cải thiện bởi các yếu tố nội tại vừa nêu ở trên.

Bên cạnh đó, những thông tin và số liệu từ Ngân hàng Nhà nước cũng chỉ ra rằng có khoảng hơn 500 tấn vàng đang nằm trong két sắt người dân, tức khoảng gần 20 tỷ USD đang nằm “bất động” và chiếm tỷ trọng hơn 7% so với GDP 2020. Đây là một nguồn lực tiềm ẩn tốt cho nền kinh tế nếu như có phương án định hướng dịch chuyển qua sản xuất kinh doanh. Điều này vẫn làm đau đầu Chính phủ và NHNN trong nhiều năm qua bởi các điểm nghẽn về niềm tin đồng nội tệ và lạm phát vẫn chưa thật sự tạo ra sự yên tâm với nhóm nhà đầu tư cổ điển này.

Chứng khoán

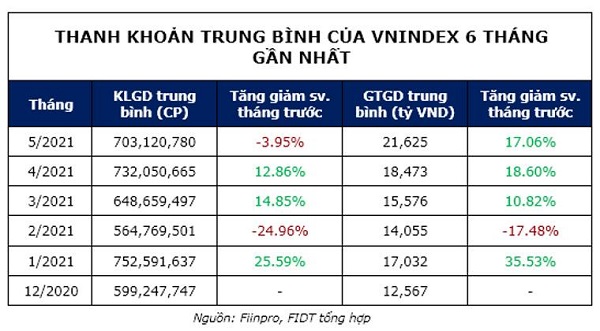

Cuối cùng là lớp chứng khoán đang tràn đầy sự nóng sốt và có vẻ hấp dẫn, với các số liệu thống kê về khối lượng trung bình tăng lên theo từng kỳ và dư nợ cho vay margin tăng vọt.

Theo số liệu thống kê từ cuối quý 1/2020 tới nay, dư nợ cho vay margin (ký quỹ) đã tăng lên gần gấp 3 lần với số liệu được Lãnh đạo UBCK Nhà nước công bố là gần 110 ngàn tỷ. Động cơ nội tại của sức hút này tới từ nhóm nhà đầu tư F0 đã tăng trưởng không ngừng nghỉ trong thời gian qua. Đây lại cũng là hệ quả của những hoạt động giãn cách xã hội, chu kỳ tiền rẻ và hiệu ứng truyền thông. Những điều này đã góp phần đưa TTCK Việt trở thành một trong những thị trường chứng khoán tăng trưởng mạnh mẽ nhất khu vực trong gần nửa đầu 2021, với quy mô vốn hoá 3 sàn đã gần bằng GDP 2020.

Một trong những dấu hiệu về định giá được theo dõi sát sao, có thể ứng dụng bởi phương pháp của huyền thoại Warrent Buffet; Ngoài ra những so sánh về định giá với các thị trường được tham chiếu, cho thấy thị trường chứng khoán Việt vẫn đang khá “rẻ” so với mặt bằng chung khu vực và còn nhiều tiềm năng tăng trưởng trong tương lai; đặc biệt khi các yếu tố khác vẫn còn duy trì như tiền rẻ và cả… giãn cách xã hội.

Nhìn chung, các lớp tài sản chính danh tại Việt Nam vẫn có sự hấp dẫn riêng bởi đặc trưng riêng của mình và chính sách, định hướng của Chính phủ cũng như vĩ mô toàn cầu. Điều này mang lại nhiều cơ hội đầu tư và phân bổ tài sản cho nhà đầu tư tại Việt Nam. Lớp tài sản chứng khoán đang là ngôi sao bởi sự hội tụ các yếu tố đặc trưng nhất, từ tăng trưởng thu nhập của nhóm doanh nghiệp lớn cho tới số lượng nhà đầu tư tham gia, chu kì tiền rẻ và quan trọng là tính thanh khoản rất cao của mình. Phần quan trọng còn lại của nhà đầu tư là sự phân bổ sao cho hợp lý và quản trị đa lớp tài sản với tỷ trọng phù hợp, theo “cơ địa” từng cá nhân. Từ đó sẽ giúp gia tăng tổng tài sản trong quá trình đầu tư cũng như kiểm soát rủi ro một cách hợp lý nhất khi nắm rõ các yếu tố nội tại của từng lớp tài sản này.

Theo CafeF